一、发展环境:各项政策驱动下,固废危废资源化利用发展提速

固废危废资源化利用是指通过熔炼、萃取、电解、提纯等物理或化学的处理工艺,提取固废或危废中有回收利用价值的元素资源,并进一步加工生产成为产品的过程。固废危废资源化再生利用产业链上游为各类型产废企业,包括金属冶炼、电镀、电子、化工和医药等企业,同时也包括商贸公司等经销商;下游则是以金属为材料的行业,包括有色金属和有色冶炼深加工、金属制品等行业。

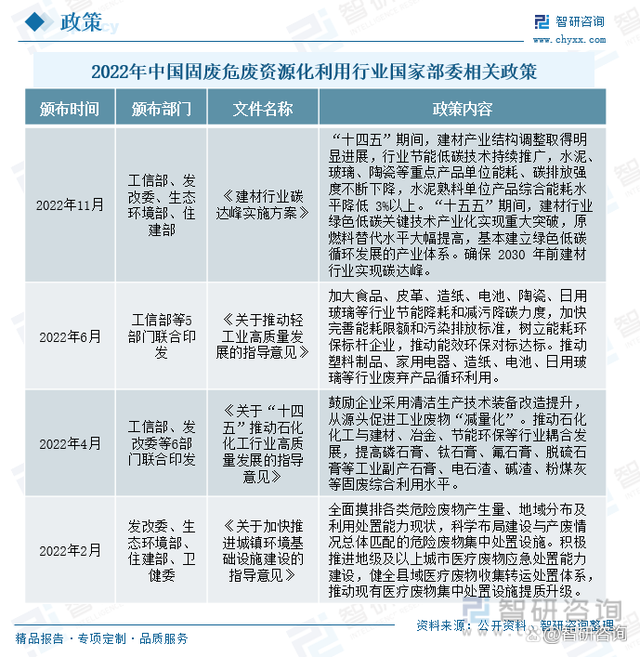

近年来,随着国家经济的平稳发展,城镇化水平持续推进,在此期间也产生了大量的工业固体废弃物和危险废弃物,为了践行可持续发展的环保理念,在“双碳”目标的指引下,国家和各级政府相继出台各项有关政策,扶持和推动产业的高质量发展。2022年11月,工信部等4部门联合出台了《建材行业碳达峰实施方案》,指出在“十四五”期间,建材产业结构调整取得明显进展,行业节能低碳技术持续推广,水泥、玻璃、陶瓷等重点产品单位能耗、碳排放强度不断下降,水泥熟料单位产品综合能耗水平降低3%以上,并对“十五五”期间行业的发展做出了大体的规划。2022年6月工信部等5部门联合印发了《关于推动轻工业高质量发展的指导意见》,提出要加大食品、皮革、造纸、陶瓷、日用玻璃等行业节能降耗和减污降碳力度,加快完善能耗限额和污染排放标准,树立能耗环保标杆企业,推动能效环保对标达标。2022年4月,发改委等6部门联合印发了《关于“十四五”推动石化化工行业高质量发展的指导意见》,鼓励企业采用清洁生产技术装备改造提升,从源头促进工业废物“减量化”,推动石化化工与建材、冶金、节能环保等行业耦合发展,提高磷石膏、钛石膏、氟石膏等工业副产石膏、电石渣、碱渣等固废综合利用水平。

此外,各省市也发布了有关固废危废资源化利用的政策,进一步减少固废危废产品对环境的影响,提高资源的利用效率。2022年11月,北京市发布了《关于进一步加强建筑垃圾分类处置和资源化综合利用工作的意见》,提出将建筑垃圾资源化处置设施细化调整为就地处置设施、临时处置设施、固定处置设施,各类设施设置及运行应符合国家及本市相关标准要求。2022年11月四川省在《四川省“十四五”固体废物分类处置及资源化利用规划》中,对“十四五”期间行业的发展制定了详细的目标,提出到2025年,基本建成覆盖全省的现代化固体废物收运

相关报告:智研咨询发布的《2023-2029年中国固废危废资源化利用行业市场专项调查及投资前景分析报告》

二、发展现状:市场需求巨大,固废危废处置量增长空间广阔

近年来,随着我国工业化水平持续推进,以及人们的生活质量水平不断提高,各类废弃物的数量也在逐年增加,我国目前各类固体废弃物累计堆积存量约800多亿吨,年产生量近120亿吨,且呈现出逐渐增长的态势。因此,固废危废的减量化和资源化利用是未来发展的主要方向,国家对此也出台了一系列的政策和措施,2019年4月,生态环境部公布“无废城市”建设试点,“十四五”期间加快“无废城市”建设进程,我国固废危废资源化利用发展进程提速。

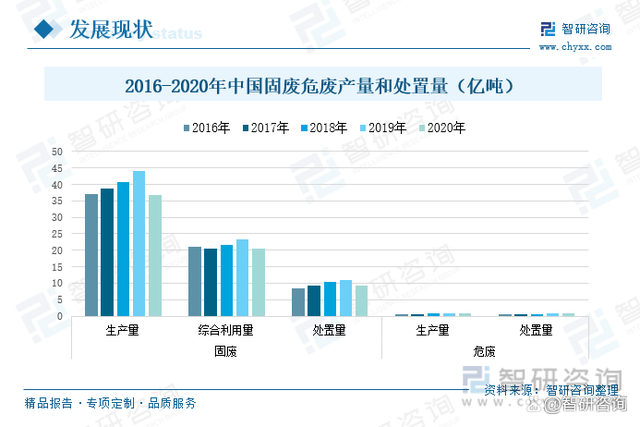

2017年以来,我国固废危废处置量保持稳定增长的态势,固废的综合利用率也有一定程度的提升,2021年我国固废的综合利用率为20.4亿吨,固废处置量为9.2亿吨,危废处置量为0.76亿吨,相较于固废危废资源生产量和存量,我国固废危废综合利用量和处置量仍存在广阔的发展空间,随着国家和各级政府对固废危废的投入力度持续加大,综合利用量和处置量也将得到进一步提高。

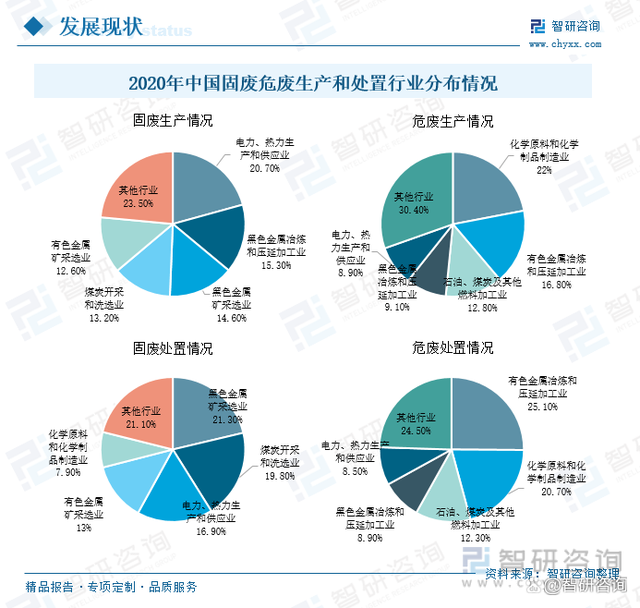

据生态环境部发布的《2020年中国生态环境统计年报》显示,2020年我国工业固体废弃物生产量靠前的行业有电力、热力生产和供应业,黑色金属冶炼和压延加工业,黑色金属矿采选业;在固废的处置和综合利用中,领先的行业有黑色金属矿采选业、煤炭开采和洗选业、电力热力生产和供应业,占比分别为21.3%、19.8%、16.9%。2022年我国危废生产量主要集中在化学原料和化学制品制造业,有色金属冶炼和压延加工业,石油、煤炭及其他燃料加工业等行业领域;危废处置排名靠前的主要有有色金属冶炼和压延加工业,化学原料和化学制品制造业,石油、煤炭及其他燃料加工业,占比分别为25.1%、20.7%、12.3%。

近年来,随着国家和各级政府对于固废危废行业的扶持力度逐渐增大,行业发展提速,也逐渐受到资本市场的关注,2020、2021年行业获得投资金额均突破15亿元,达18.66亿元、16.67亿元,较往年迎来大幅增长。“十三五”“十四五”期间,固废危废的资源化利用得到快速发展,行业所获得的资金持续增加,给行业带来了新的发展机遇,行业发展步入新阶段。

三、市场格局:行业进入门槛高,市场集中度较低

受国家经济发展,城镇化水平不断推进的影响,我国固废危废处置行业存在巨大的市场缺口,行业相关的企业数量也在迅速扩张。但受到行业本身存在一定的市场壁垒和资金壁垒,具有相关经营许可证书的企业较少,因而行业集中度较差,目前我国固废危废处理领先的企业有高能环境、浙富控股等。

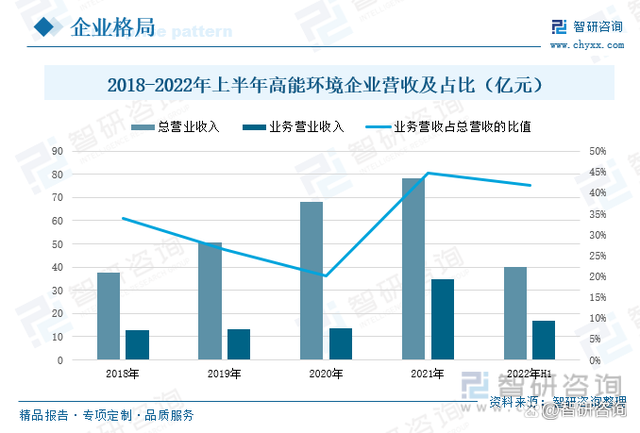

高能环境主业涵盖环境修复与固废处置两大领域,形成了固废危废处理、生活垃圾处理、环境修复三大核心业务板块,兼顾水处理、烟气处理、污泥处置等其他领域协同发展。近年来,公司顺应减污降碳的时代趋势,深化固废危废资源化利用为重点战略方向的业务布局。2018年以来,高能环境固废危废资源化利用业务的营业收入总体上保持增长的态势,2021年增长提速,营业收入共计34.94亿元,较2020年增长了156%,占2021年总营业收入的44.65%。2022年上半年高能环境的营业收入为39.97亿元,较2021年同期增长了18.55%;固废危废资源化利用业务的营业收入为16.7亿元,同比增长了51.8%。

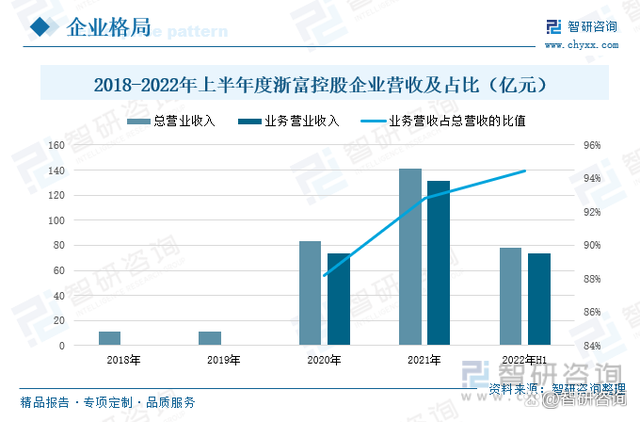

浙富控股业务领域主要涉及危废资源化、清洁能源装备板块。在“清洁能源、大环保”发展战略指引下,公司聚焦危险废物无害化处置及资源化回收利用领域,拥有集危险废物“收集-贮存-无害化处理-资源深加工”前后端一体化的全产业链危废综合处理技术与设施。2020年以来,浙富控股加快布局固废危废资源化利用领域,并取得了优异的成效,2021年浙富控股固废危废资源化利用业务的营业收入为131.2亿元,较2020年增长了78.26%,占2021年总营业收入的92.82%。2022年上半年浙富控股的总营业收入为78.04亿元,较2021年同期增长了13.54%;固废危废资源化利用的营业收入为73.72亿元,同比增长了13.63%。

\

\

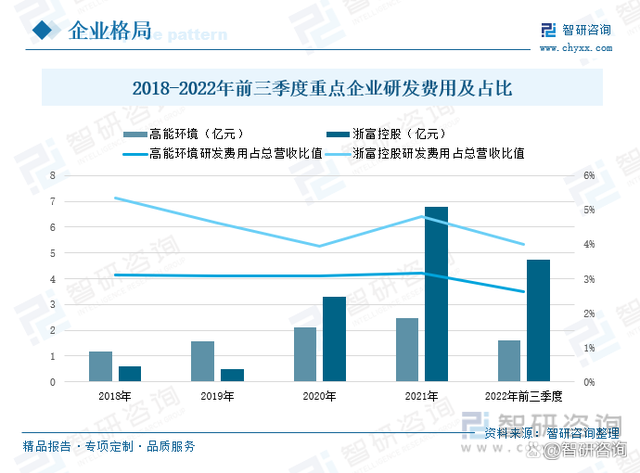

2018年以来,高能环境和浙富控股对于科研投入都较为重视,持续增加对于技术和项目的研发投入,高能环境在此期间的费用投入较为稳定,保持增长的态势,浙富控股2020年在固废危废资源化利用领域布局过后,研发费用激增,2020年过后,研发费用大幅度增长。2022年前三季度高能环境的研发费用为1.62亿元,较2021年同期增长了24.47%,占总营业收入的2.62%;浙富控股的研发费用为4.73%,同比微涨了0.3%,占总营业收入的4%。两家企业对于固废危废处置行业的技术研发都较为重视,研发费用逐年递增,但总体上占总营收的比重小,存在较大的增长空间。

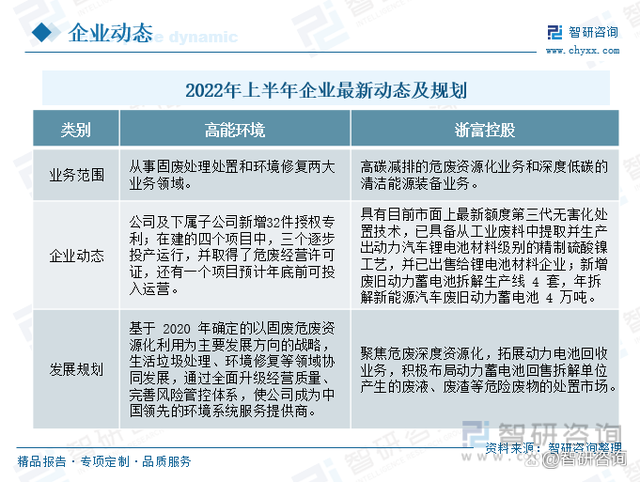

2022年上半年,高能环境在科研专利上取得了显著的成果,公司及下属子公司新增32件授权专利,并持续加大工程建设,在建的四个项目中,三个逐步开始投产运营,并获得了危废经营许可证,另外一个项目预计年底前可投入运营。在此期间,浙富控股则着重拓展动力电池回售业务,新增废旧动力蓄电池拆解生产线4套,年拆解新能源汽车废旧动力蓄电池4万吨,积极布局动力蓄电池回售拆解单位产生的废液、废渣等危险废物的处置市场。

四、发展趋势:行业发展高景气,资源化利用前景广阔

1.节能环保、循环经济的指引下,固废危废资源化利用成为发展主旋律

环保产业作为生态文明建设的支柱产业,是打赢污染防治攻坚战的中坚力量,“十四五”以来,节能环保、循环经济的理念持续普及,国家对于环保领域的支出逐年增长,环保产业成为国民经济新的增长力量。加上国内“碳达峰”“碳中和”相关工作持续推进,国家对于节能减排、资源循环利用高度重视,相继出台了《财政支持做好碳达峰碳中和工作的意见》《工业领域碳达峰实施方案》《关于加快推动工业资源综合利用的实施方案》等有关政策,重点鼓励和扶持行业的高质量发展。在我国经济稳定发展的同时,固废危废产品的数量也在持续增加,因而固废危废无害化、减量化、资源化利用的发展是固废危废处置行业发展的重点方向。

2.多点布局持续深化,打造企业全产业链生态

近年来,我国固废危废处置和资源化利用的技术水平不断提高,包括固废危废的无害化处置、减量化处置、资源化利用处置等在内的一系列技术均取得明显进步。随着技术水平和应用范围逐渐提高,各企业在业务布局上也逐步开始改善,业务领域持续扩张,资源的循环利用效率得到极大地提高。浙富控股作为国内稀缺的前后端一体化的全产业链布局的危废深度资源化公司,在行业的发展过程中,有着一定的引领和示范作用。目前国内小型企业多数布局单一,企业经营风险较大,依托于国家政策的支持和巨大的市场需求,未来中小型企业业务布局全产业链发展,将有效降低生产成本,规避经营风险,进一步提升企业的市场竞争力。